El techo de la deuda federal de EE. UU.: qué está pasando y cuáles son los escenarios. El análisis fue realizado por Roberto Rossignoli, Portfolio Manager de granja de dinero

«Tendremos un desastre económico y financiero». Así, la Secretaria del Tesoro de EE. UU., Janet Yellen, comentó sobre la situación de la deuda de EE. UU. y recordó que es trabajo expreso del Congreso asegurarse de que eso no suceda, elevando el techo de la deuda -o techo de la deuda Brindar certeza a largo plazo y garantizar que el gobierno pueda realizar los pagos.

el techo de la deuda Básicamente es una herramienta para controlar las finanzas públicas estadounidenses que se creó en 1917. Antes de eso, cada emisión de deuda tenía que ser autorizada por el Congreso. Sin embargo, para cubrir los costos asociados con la entrada en la guerra, el gobierno de los EE. UU. necesitaba una mayor flexibilidad, por lo que se modificó el proceso legislativo para poder recurrir al endeudamiento con mayor facilidad, pero dentro de límites predeterminados. Desde entonces techo de la deuda Es la principal herramienta mediante la cual el Congreso puede controlar los gastos del gobierno.

La situación en Estados Unidos es actualmente crítica y, según las predicciones de Yellen, si no se encuentra una solución, Estados Unidos podría correr el riesgo de entrar en default ya en junio. Un plazo en el que no todos los miembros del Congreso estadounidense están de acuerdo. De hecho, el problema resultó ser político, dado que todavía hay tiempo para los republicanos (presumiblemente en julio o agosto) y por tanto no habrá necesidad de hacer concesiones por el momento. El Departamento del Tesoro malinterpretó la intransigencia, lo que planteó el tema del dilema del aumento del límite de la deuda a los miembros de la junta del Bank Policy Institute, una organización dirigida por el director ejecutivo de JPMorgan Chase, Jamie Dimon, cuya directora ejecutiva, Jane Fraser, también se sienta en Citigroup.

¿Cómo llegaste a este punto de vista?

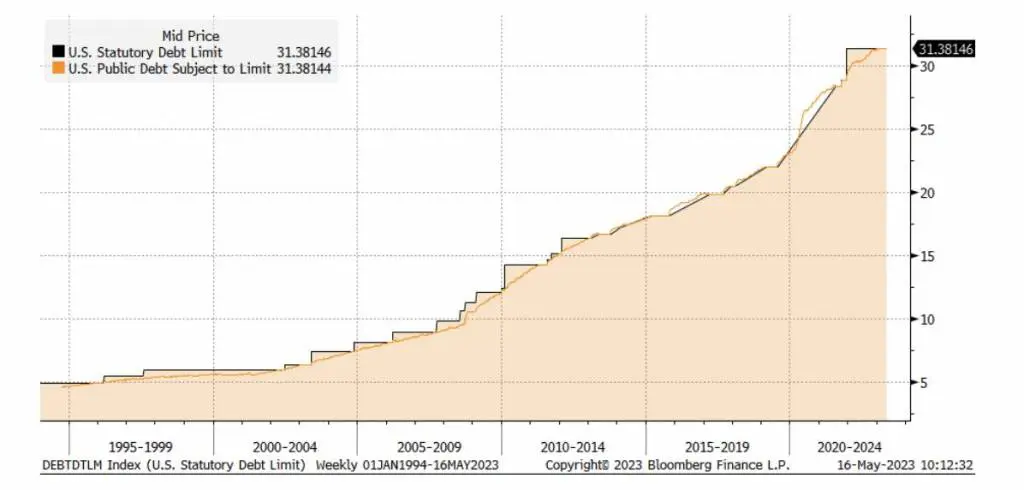

En los últimos 30 años, el techo de la deuda se ha elevado en varias ocasiones, con mayor frecuencia e intensidad durante las crisis, como las crisis de 2008 y 2020.

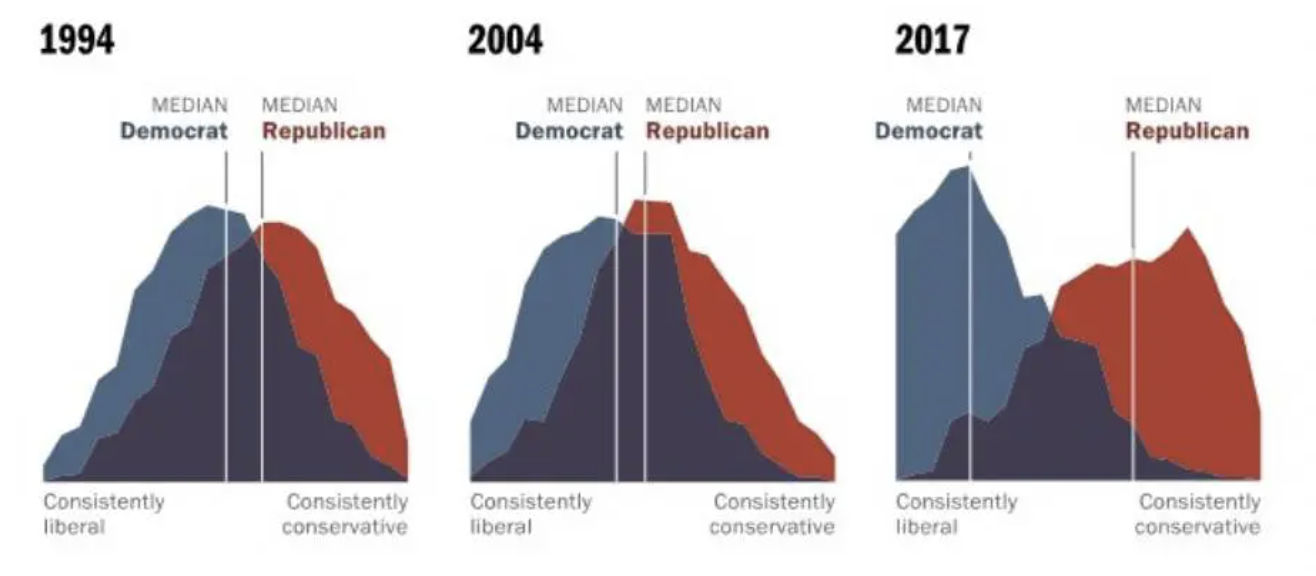

Lo que hace que el contexto actual sea potencialmente controvertido y peligroso es la importante polarización del electorado y, por lo tanto, de la estructura política en el Congreso. Esto hace que la mediación para resolver su problema de deuda sea más difícil.

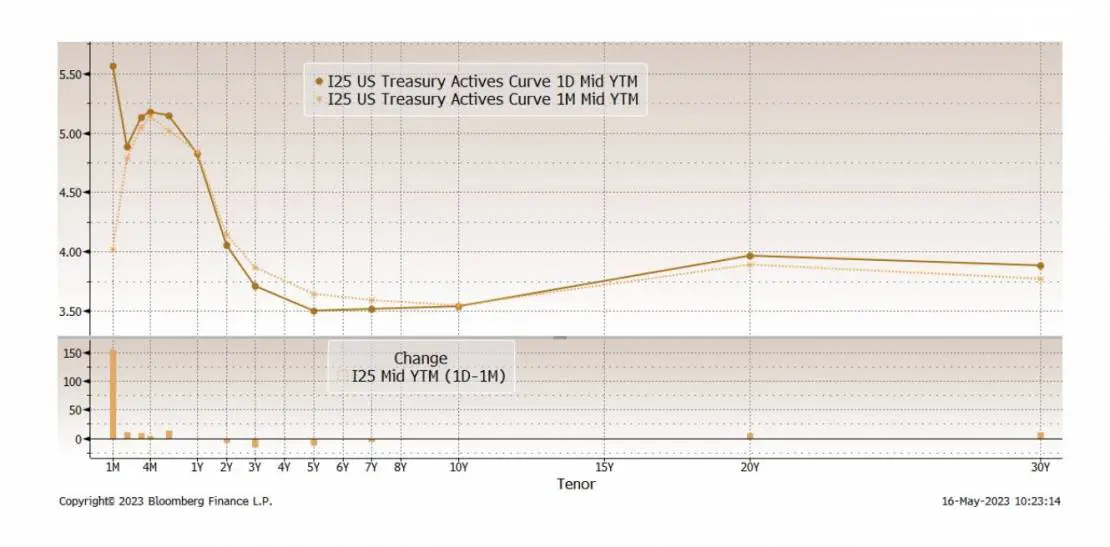

Desde la perspectiva de los mercados financieros, estamos viendo una divergencia interesante entre los precios del mercado monetario y de bonos en este evento y los movimientos en las acciones. Los mercados monetarios y de bonos están comenzando a incluir la posibilidad de que el gobierno no pueda pagar los bonos que vencen en junio, un evento reflejado en dos pistas. El primero es que ha aumentado la probabilidad de un recorte de tipos por parte de la Fed: aunque el banco central es independiente del Tesoro, es difícil imaginar que no habría un cambio favorable en la política monetaria en caso de estrés de la deuda. El segundo es la pendiente de la curva de tipos de interés. El siguiente gráfico muestra claramente cómo la tasa de interés que los inversores solicitaron el mes pasado sobre los bonos del gobierno de EE. UU. con vencimiento en un mes fue excepcionalmente alta, especialmente en el último mes.

Los mercados bursátiles están subiendo sin descanso en estos momentos, sin dar demasiada importancia a la posibilidad de impago. Esto tiene sentido en parte, porque invertir en acciones generalmente implica un horizonte temporal de varios años, pero por otro lado, hace sonar las alarmas sobre la capacidad de los inversores para considerar este tipo de riesgos. Por el momento no hay consenso sobre la «fecha de vencimiento» de la hoja de barras y estrellas. El hecho probado es la velocidad con la que el gobierno estadounidense ha agotado sus reservas en el Banco de la Reserva Federal en los últimos meses.

Desde mayo de 2022, el saldo ha disminuido en 810 mil millones, agotando el exceso de liquidez creado por Covid. El nivel en sí no es anormal en comparación con los datos previos a la pandemia, pero con respecto al aumento del gasto público y la deuda, la situación es más grave que en el pasado. De hecho, se estima que el gasto en pago de intereses solo para este año tendrá un valor de alrededor de $ 900 mil millones. Algunos analistas ven la primera quincena de junio como el período clave cuando hay un gran plazo fiscal que podría llenar las arcas del país, pero puede que ya sea demasiado tarde. Otros analistas adelantan la fecha de vencimiento más adelante en el verano. Lo cierto es que las consecuencias del impago, aunque sean puramente técnicas, serán muy graves. Por esta razón, el éxito de las negociaciones (que sigue siendo nuestra principal condición) se vuelve primordial y la situación no debe subestimarse.

Boletín de suscripción

Suscríbete a nuestra lista de correo para recibir nuestro boletín